1255

Локомотив цивилизованности: Почему стоматология — самая развитая сфера медицины в Украине - комментарий Александра Соколова, генерального директора Компании Pro-Consulting. Дело

С середины 90-х годов прошлого столетия в крупных городах Украины наличие стоматологических кабинетов у дома стало такой же нормой, как небольшой продуктовый магазин, парикмахерская или кофейня. После советских врачей, очередей и устаревшей техники светлые офисы и клиентоориентированный персонал были глотком западного мира здесь и сейчас.

Спрос на стоматологические услуги на протяжении полутора десятилетий существенно превышал предложение, что позволило ему показывать прирост до 60% ежегодно. Как результат, к середине 2000-х годов по накалу страстей и плотности рынка стоматология была близка к идеальному конкурентному рынку, в некоторых городах превышая по динамике развития сети ритейла и торговлю в МАФах.

Причем конкуренция усиливалась не только между равнозначными по размеру и статусу игроками. Появляющиеся крупные специализированные клиники и сети стали оттягивать клиентуру у частных кабинетов. Рынок стоматологии начал сегментироваться и дробиться. Появились статусные клиники, средний чек в которых превышал $5 тыс. В результате в страну подтянулись международные игроки, представляющие вендоров оборудования и стоматологических материалов. Даже отечественные производители показывали стабильный рост в пределах 10% ежегодно.

Следующим этапом развития рынка, как уверяли представители инвестиционных компаний, за консультациями к которым в 2005-2006 обращались успешные стоматологические клиники, должны были стать слияния и поглощения, а также расширение географии клиник. Однако кризис 2008 года подкосил рынок, а бурное развитие сменилось вялым брожением и коррекцией, рынок показывал рост не более 10% в год. Кризис 2013-2014 года нанес еще более ощутимый удар — по итогам прошлого года рынок стоматологии в Украине упал на 5%. Вслед за ним "посыпались" и смежные рынки. По оценке руководителя по маркетингу и образованию направления "Стоматология" компании "3М Украина" Анны Ортынской, снижается спрос на материалы и услуги, связанные с высокоэстетическими и профилактическими процедурами. "Доктора частично или полностью переключаются с дорогих на более дешевые продукты, экономичнее расходуют материалы, не покупают их впрок, берут по минимуму и докупают только по необходимости", — отмечает она.

Но даже несмотря на кризис и сложную политико-экономическую ситуацию в стране, украинский рынок стоматологии остается успешным. Как уверяют страховщики, на этот вид услуг уже долгие годы приходится около 20% выплат по программам добровольного медстрахования. О том, что этот сегмент особенный, говорит и то, что лишь у стоматологии из всех видов медицинских услуг есть отдельный код КВЭД (даже два: 86.23 и 85.13).

Стоматологические миноритарии

Наиболее стабильной группой в абсолютном исчислении на стоматологическом рынке Украины являются государственные поликлиники. Однако из года в год их доля снижается: со 100% в начале 90-х до 10% на сегодняшний день. Но для большого количества пациентов, особенно преклонного возраста, тяжелого социального положения или проживающих в небольших городках, госклиники — это единственный, с их точки зрения, вариант.

Отдельный пласт занимает ведомственная или корпоративная стоматология. Количество игроков здесь уменьшается с катастрофической скоростью. На сегодняшний день на них приходится не более 1,5% рынка, и вероятно, с учетом нынешних реалий, этот сегмент и вовсе сойдет на нет. Дело в том, что собственные клиники способны финансировать лишь наиболее успешные корпорации и ведомства, а государство постепенно урезает финансирование ведомственной медицины для чиновников. Частный же бизнес и вовсе отказывается от лишних расходов, все чаще отдавая непрофильные активы на аутсорсинг.

Крупные медицинские центры общего профиля также выходят на тропу войны за клиентов стоматологических клиник. Имея в своем арсенале широкий ассортимент медуслуг, они не предлагают своим клиентам и стоматологические услуги. В настоящий момент медцентры контролируют около 1% рынка, и, как уверяют эксперты, им вряд ли удастся увеличить свою долю. Объясняется это сложностями с привлечением высококвалифицированного персонала. Как поясняет представитель одной из крупных стоматологических клиник: "Профи туда не пойдут, а если и пойдут, то "просидят" там недолго — они хотят работать на себя и на свое имя". Единственным шансом для роста сегмента стоматологии при крупных медцентрах является развитие целым рядом крупных страховых компаний собственных клиник (заявления об этом активно звучали в 2013-2014 годах). Дело в том, что по статистике, до трети пациентов таких клиник — клиенты других страховых компаний. "По итогам 11 месяцев 2014 года медицинский центр обслужил более 10 тыс. пациентов. В АСК "ИНГО Украина" были застрахованы 49% клиентов клиники, 28% — застрахованы в других страховых компаниях, а остальные 23% клиентов самостоятельно обратились в медцентр", — комментирует генеральный директор медцентра "ИНГО" Сергей Джевага. Так что перспективы этого сегмента могут оказаться более чем оптимистичными.

Отбеленные реалии

Наиболее прозрачная и динамично развивающаяся в последнее время часть рынка — сетевые стоматологические клиники. По разным оценкам доля этих игроков колеблется в пределах 25-30%. Именно они двигали и продолжают продвигать научную составляющую, внедряют современные методы лечения, запускают отраслевые и региональные саморегулируемые организации, создают и обсуждают правила игры, коммуницируют с госструктурами, и самое главное — воспитывают клиентов.

Именно сетевые клиники выполняют функцию экономического мультипликатора рынка. В отличие от небольших клиник и кабинетов, они несут достаточно большие издержки на персонал, помещение, обслуживают кредиты. Поэтому такие компании нуждаются в постоянном потоке пациентов, постоянно выделяя бюджеты на продвижение и бренда, и услуг. "Сказать, что они тратятся на научно-исследовательские и опытно-конструкторские разработки (НИОКР) — это очень громкое заявление, но они активно следят за новинками, что важно для их пациентов и является частью их маркетинговой стратегии", — отмечает зампредправления одной из ведущих отечественных страховых компаний. К этому сегменту наиболее лояльны страховые компании, с ними подписывают прямые договоры крупные корпорации, хотя последнее происходит все реже.

В последние годы активно в сторону публичности двигались и небольшие клиники, и частные стоматологические кабинеты. По разным оценкам, этот сегмент занимает не менее 50% рынка. И если раньше именно им предрекали активные слияния и поглощения, то теперь этот прогноз скорректирован в сторону "бокового тренда". Долю рынка и клиентскую базу они вряд ли потеряют, но кризис может вынудить их уйти в "тень".

Зубной налет

Если говорить о прогнозах развития рынка стоматологических услуг в 2015 году, то в условиях экономической неопределенности его ждет усиление конкуренции. Так, как уверяет директор департамента работы с персоналом, образования и науки Министерства здравоохранения Николай Осийчук, количество стоматологов в Украине уже давно превышает потребность в них.

При этом спрос, вероятнее всего, просядет лишь на эстетическую стоматологию, причем в VIP-сегменте он, вероятно, даже увеличится. По словам президента Украинской ассоциации медицинского туризма Виолетты Янышевской, стоматология является одним из наиболее востребованных направлений въездного медицинского туризма в Украине. И именно тут скрыт резерв для роста. "Украинские клиники стремительно набирают популярность на рынке мирового медицинского туризма благодаря сочетанию доступных цен и высокого качества предоставляемых услуг", — объясняет она и добавляет, что стоимость украинских медицинских услуг на порядок меньше, чем соответствующие услуги в других странах. Так, учитывая нынешние курсовые реалии, экономия может достигать $10 тыс. и более, даже с учетом перелета и проживания.

Поддержат рынок и экстремально дорогие услуги, например хранение стволовых клеток зубов.

Как бы там ни было, можно смело предположить, что еще достаточно длительный промежуток времени именно стоматология будет оставаться наиболее цивилизованным и прозрачным сегментом медицинского рынка Украины, но динамика его роста уже никогда не будет прежней.

МНЕНИЕ

Магнит для инвестиций

Александр Соколов, генеральный директор компании Pro-Consulting

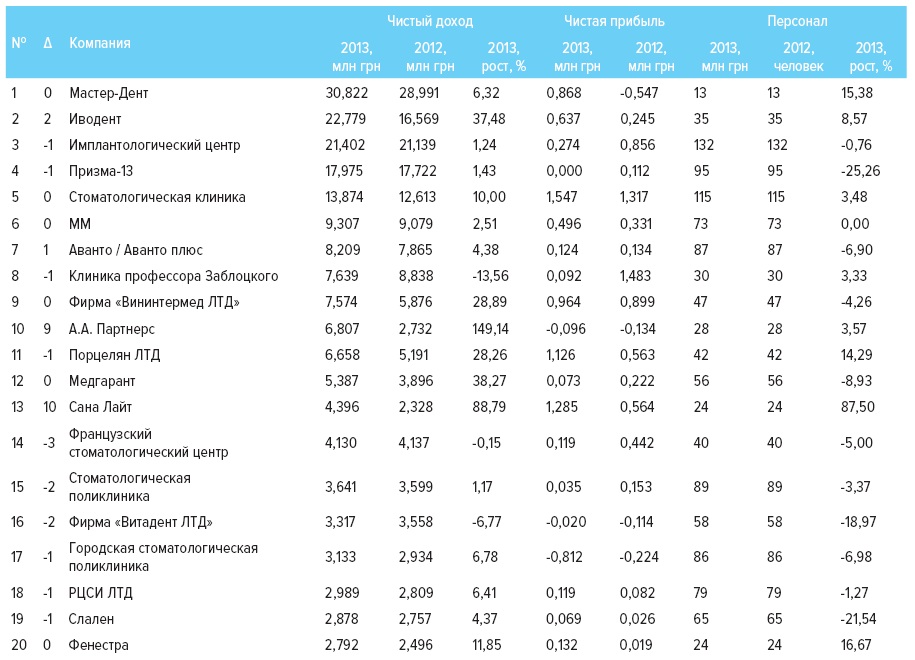

Рынок стоматологических услуг развивался наиболее активно среди других медицинских сервисов. Стимулятором роста стали слабые места законодательства, которые можно обойти и упростить вход в отрасль, большое количество кадров, рост благосостояния населения, высокий доход от реализации услуг и многие другие факторы, делающие именно этот сектор медицины наиболее привлекательным для инвестиций. На рынке высокая конкуренция, и градация клиник по классу и качеству предоставляемых услуг весьма обширная. Немаловажным аспектом является нахождение части рынка в "тени" (небольшие частные кабинеты). По итогам 2013 года объем рынка составил 7,6 млрд грн. Учитывая негативную динамику развития экономики Украины в 2014 году, аннексию Крыма, вооруженный конфликт на востоке страны, девальвацию национальной валюты и другие факторы, следует полагать, что по итогам прошлого года объем рынка стоматологических услуг сократился минимум на 4,8% — до 7,2 млрд грн.

По данным Государственной службы статистики, в 2013 году количество стоматологических кабинетов и клиник в Украине существенно сократилось — до 25% в общей структуре медицинских учреждений, что во многом может быть вызвано высокой конкуренцией на рынке и временной потерей части территорий. Территориально наибольшее количество стоматологических клиник и кабинетов сконцентрировано в крупных городах, таких как Киев и область (более 40%), Днепропетровск, Одесса, Запорожье, Харьков. До конфликта на востоке большое количество клиник было сосредоточено и в Донецкой области.

Дата размещения: 13.05.2015

смотреть следующую новость