1795

Кредит сегодня: брать или не брать?

Текущая ситуация на кредитном рынке:

♦ неопределенность;

♦ нехватка ресурсов в банковском секторе;

♦ высокие процентные ставки (22-27 %);

♦ ограниченное количество кредитующих банков;

♦ кредитование носит краткосрочный характер (1-3 года);

♦ кредитуют действующих клиентов в рамках заранее утвержденных лимитов;

♦ выдают кредиты на пополнение оборотных средств;

♦ инвестиционное кредитование практически заморожено;

♦ работает документарное финансирование: аккредитивы, гарантии, авалирование векселей;

♦ в качестве залога требуется высокая ликвидность предлагаемого обеспечения;

♦ кредиты выдаются под залог недвижимости, автотранспорта, оборудования, товаров в обороте, размещенный в банке депозит.

Ключевые характеристики инвестиционно-привлекательной компании, которую хотят видеть банки в качестве своих клиентов:

- Сложившийся бизнес со значительной долей на рынке.

- Работа на растущем рынке, наличие перспектив для развития.

- Средние и выше показатели рентабельности для отрасли. Положительная динамика прибыльности.

- Оптимальная структура финансирования – отношение долга к EBITDA не должно превышать 3. Отсутствие просроченных долговых обязательств.

- Ведение отчетности по МСФО.

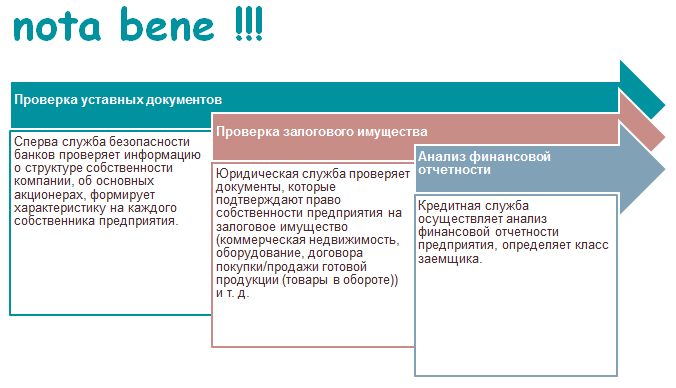

У каждого банка свой подход к оценке потенциального клиента. При этом процедура рассмотрения документов клиентов делится обычно на несколько этапов.

На основании данных, полученных в результате экспресс-анализа, банк принимает решение о принятии кредитной заявки на рассмотрение. После этого подключаются оценочные компании (для определения стоимости залогового имущества) и идет работа с кредитным комитетом.

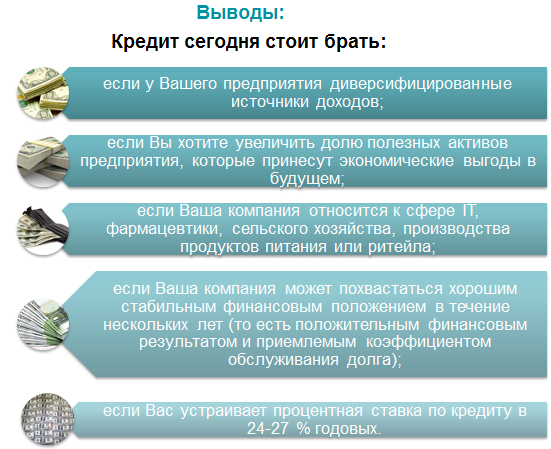

Почему и Когда: Да?

♦ если заемные деньги идут на покупку активов, приносящих доходы (эффект финансового рычага (leverage));

♦ кредит позволяет сократить время, которое было бы потрачено на накопление суммы, необходимой для приобретения актива;

♦ если у предприятия есть четкий план расширения базы покупателей и конкретные договоренности с ними (то есть, если есть рынок сбыта продукции и маркетинговый план).

Почему и Когда: Нет?

♦ в случае, если нет своих резервов (хотя бы 30 % необходимой суммы) и диверсифицированных потоков прибыли;

♦ в ситуации непредсказуемости кредитных ставок и курсов валют;

♦ философские причины: жить в долг – неправильно, много переживаний о необходимости погашать задолженность, стрессовость и т. д.

Особенности кредита:

♦ возвращается Банку заемщиком;

♦ выдается на фиксированный срок;

♦ в обусловленный кредитным договором день;

♦ банк может включить в кредитный договор условие о переходе заемщика на расчетно-кассовое обслуживание;

♦ банк может потребовать предоставить залог по кредиту и/или обязать заемщика обеспечить обороты по расчетному счету, адекватные сумме займа;

♦ выдается на заранее обусловленную сумму;

♦ погашается в заранее обусловленный день;

♦ для получения кредита необходимо оформлять огромное количество документов;

♦ погашение не гарантирует получение нового;

♦ при кредитовании помимо предоставления средств клиенту и РКО Банк не оказывает заемщику каких-либо дополнительных услуг.

Рекомендации Pro-Consulting по привлечению кредитов:

После того, как Вы выбираете форму кредитного продукта (возобновляемая/ невозобновляемая кредитная линия, срочный кредит) и вид кредитного продукта (кредит на приобретение оборудования, на пополнение оборотных средств, на приобретение коммерческой недвижимости, на приобретение транспортных средств для бизнеса и пр.), изучите кредитные предложения различных банков, которые представлены в Вашем регионе. Для начала лучше изучите предложения известных, зарекомендовавших себя, системных банков, которые готовы предоставить Вам не только все виды кредитования, но и хороший сервис.

Рекомендации Pro-Consulting по привлечению кредитов касательно процентных ставок:

Следите за тенденциями рынка. Повышение депозитных ставок означает увеличение стоимости ресурсов, привлекаемых банками. Это значит, что увеличатся размеры плавающих ставок, предлагаемых по кредитам многими банками, особенно по кредитам на большие сроки. Ведь чаще всего базой плавающей ставки выступает ставка по депозитам либо самого кредитующего банка, либо средняя по рынку ставка по вкладам на определенный срок. Это значит, что повышение депозитных ставок может привести к постепенному удорожанию кредита для заёмщика в период действия кредитного договора.

С другой стороны, временное повышение депозитных ставок потенциальный заёмщик может использовать с выгодой для себя. А именно – для накопления первоначального взноса по кредиту. Если у Вас имеется определенная сумма для начального взноса по кредиту, то, разместив её на депозите с выросшей ставкой, Вы сможете уменьшить сумму будущего кредита, а значит, и переплату по нему.

Если это не так – стоит подождать (учитывая тенденции, которые сложились на финансово-кредитном рынке Украины, до начала апреля 2013 года) или найти другие способы привлечения финансовых ресурсов.

Дата размещения: 17.05.2013

смотреть следующую новость