1916

Pro-Consulting специально для InVenture представляет аналитический обзор рынка кетчупа, майонеза и других соусов Украины

І. Рынок кетчупа, майонеза и других соусов в Украине. Общие тенденции развития

Борьба за украинского потребителя на украинском рынке кетчупа, майонеза и других соусов ведется практически только между отечественными производителями, так как доля импорта очень невысока. Отсутствие сильных зарубежных операторов, казалось, должно было упростить рыночную ситуацию, но огромное количество отечественных компаний и насыщенность рынка поддерживают постоянную сильную конкурентную борьбу. Продуманные маркетинговые кампании, новейшие технологии и значительные финансовые ресурсы, продуманные маркетинговые кампании и новейшие технологии производства продукции позволяют крупным игрокам постепенно вытеснять с рынка небольших производителей, а также наращивать объемы экспорта продукции.

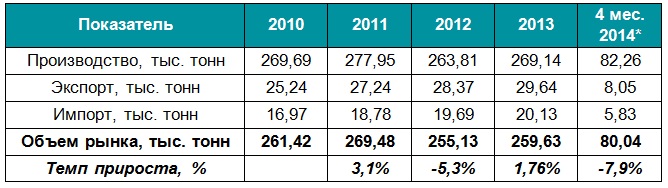

В 2011г. наблюдалась положительная динамика общих показателей рынка. В 2011г. темп прироста составил 3,1%. Но с начала последующего года отмечается сокращение объемов рынка из-за снижения показателей производства. В 2013г. статистика показывает небольшой рост емкости рынка – на 1,7%, но данная тенденция не сохранилась и по результатам 4 мес. 2014г. наблюдается негативная динамика (табл.1). Операторы рынка связывают это с развитием тенденции здорового образа жизни среди населения. Потребители отнесли майонез в категорию «вредных» продуктов, которые приводят к лишнему весу и проблемам со здоровьем и значительно сократили его потребление.

Таблица 1

Динамика объема рынка соусов за 2009–6 мес. 2013 гг. в Украине в натуральном выражении, тыс. тонн

Источник: по данным Госкомстата Украины; оценка Pro-Consulting

*- относительно 4 мес. 2013 г.

Диаграмма 1

Динамика объема рынка соусов за 2010–4 мес. 2013 гг. в Украине в натуральном выражении, тыс. тонн

Источник: по данным Госкомстата Украины; оценка Pro-Consulting

*- относительно 4 мес. 2013 г.

Прогнозы показывают, что негативная динамика сохраниться и в дальнейшем. Основная причина: предложение значительно преобладает над спросом.

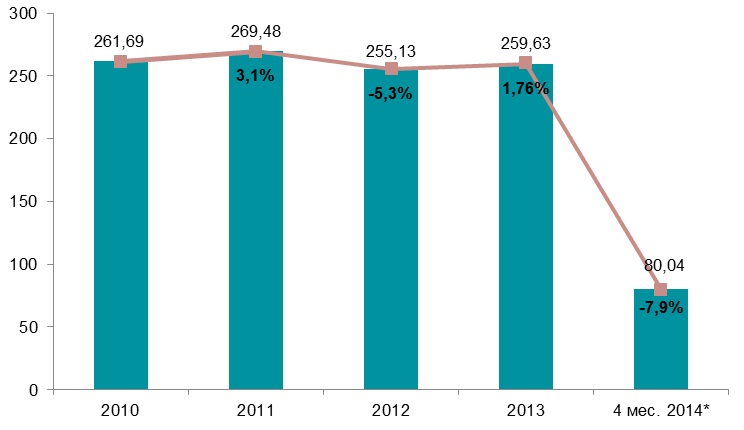

В структуре производства соусов в разрезе товарных категорий сегмент майонеза занимает больше 60%. Крупная доля также принадлежит кетчупу и томатным соусам, тогда как производство горчицы и других соусов занимает меньше 10% от общего объема производства продукции.

Диаграмма 2

Структура производства соусов в разрезе товарных категорий по итогам 2013 г. в Украине (натуральное выражение), %

Источник: по данным Госкомстата Украины; база производства Украины; оценка Pro-Consulting

ІІ. Ассортимент продукции, представленный на рынке кетчупа, майонеза и других соусов в Украине

На украинском рынке представлен широкий ассортиментный ряд классических майонезов и соусов.

ЧАО «Волыньхолдинг» (ТМ Торчин):

• Кетчуп: «До шашлику», «Лагідний» «Золотий», «Чилі», «З паприкою», «З часником»;

• Соусы на томатной основе: «Сацебелі», «Мехікано», «Чилі», «Аджика», «Ткемалі», «До спагеті з італійськими травами»;

• Майонез: «Європейський», «Провансаль Традиційний», «Провансаль Домашній», «Делікатесний»;

• Соусы на майонезной основе: «Папрік», «Тартар», «Часниковий», «Грибний», «Французький з зернятами гірчиці».

ЧАО «Чумак»:

• Кетчуп: «Лагідний для дітей», «Томатний», «До шашлику», «Лагідний», «Чілі», «З часником», «Гриль»;

• Спагетти-соусы: «Італійський болоньєз», з гострим перцем «Аррабіата», з орегано та базиліком «Наполітана», з грибами «Боскайола»;

• Томатная паста: «Пирамидка» в упаковке «Tetra Classic» (70 г.), СуперТоматная паста 30% «Пирамидка» в упаковке «Tetra Classic» (70 г.), Томатная паста в стеклянной банке (200 г.), (380 г.), (500 г.), Томатная паста в ведерках (1000 г.), (5000 г.);

• Заправка для красного Украинского борща в упаковке «дой-пак» (250 г);

• Томатные соусы: «Херсонський», «Краснодарський фірмовий», «Український»;

• Соусы на томатной основе: «Кухарський класичний», «Кухарський з овочами», «Кухарський з прянощами»;

• Майонез: «Справжній», «Апетитний», «Справжнiй Легкий», «Провансаль», «Пісний», «Яєчний»;

• Соусы-приправы: «Чилійський», «Карпатський з грибами», «Болгарський з солодким перцем», «Айолі з часником», «Тартар», «Французький з гірчицею», «Руський з хроном», «Мексиканський», «Грузинський», «Сацебелі», Аджика и пр.

ПАО «Львовский жиркомбинат» (ТМ «Щедро»):

• Кетчуп: «Томік», «Барбекю», «Супертоматний», «Шашличний», «Лагідний», «Чілі»;

• Майонез: «Провансаль ORGANIC», «Авокадо», «Львівський Преміум», «Провансаль Преміум», «Провансаль», «Провансаль Золотий», «Салатний», «Пісний», «З хріном», «Сирний», «Грибний», Пісний «Оливковий», «Провансаль» ТМ «Оллі», «Провансаль легкий» ТМ «Оллі», а также соусы на майонезной основе.

• Соусы, горчица и пр.

ЧП «Виктор и К» (ТМ «Королівський смак»):

• Кетчуп: «Томатний», «Лагідний», «Чілі», «До шашлику»;

• Майонез: «Европейский на перепелиных яйцах», «Королівський», «Лагідний», «До посту», «Імператорський», «Кулінарний», «Оливковый», «Провансаль», «Святковий», «Весняний», «Чудовий» и другие соусы на майонезной основе.

• Томатная паста, горчица, соусы и пр.

ІІІ. Конкурентная ситуация на рынке кетчупа, майонеза и других соусов в Украине

Участников отечественного рынка условно можно разделить на три группы:

o традиционные масложировые комбинаты, работающие с советских времен;

o новые отечественные компании, ведущие достаточно агрессивную маркетинговую политику;

o мелкие региональные фирмы, не имеющие собственных торговых марок.

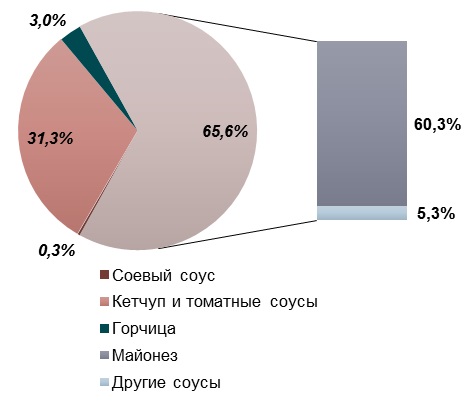

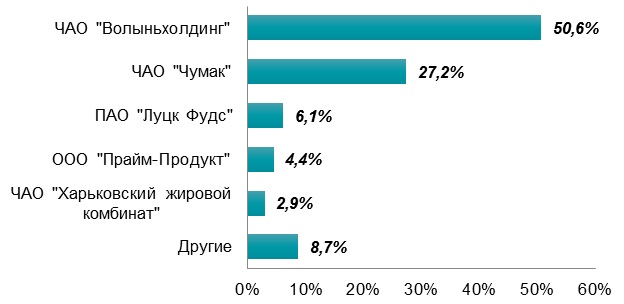

Лидером по производству кетчупа по результатам 2012г. является ЧАО «Волыньхолдинг», которое производит больше половины всего кетчупа в Украине. Большая доля производства также принадлежит ЧАО «Чумак» - почти 27,1%.

Диаграмма 3

Доли основных украинских операторов в производстве кетчупа по итогам 2012 г. (натуральное выражение), %

Источник: по данным Госкомстата Украины; база производства Украины; оценка Pro-Consulting

Первенство в производстве майонеза и других соусов также остается за ЧАО «Волыньхолдинг». Количество производителей майонеза и других соусов в Украине весьма значительно. Топ-5 операторов по результатам 2012 г. занимают более 62% от общего объема производства продукции данной товарной категории.

Диаграмма 4

Доли основных украинских операторов в производстве майонеза по итогам 2012 г. (натуральное выражение), %

Источник: по данным Госкомстата Украины; база производства Украины; оценка Pro-Consulting

ІV. Внешняя торговля на рынке кетчупа, майонеза и других соусов в Украине

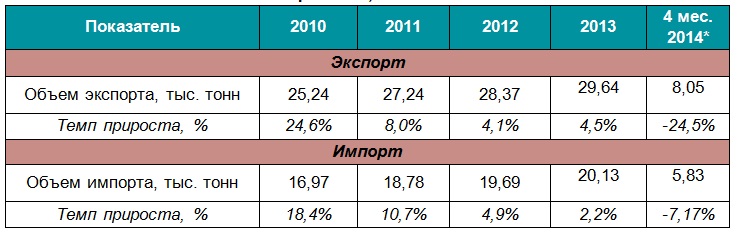

Украинские производители также экспортируют свою продукцию за границу. Количество поставок на экспорт растет из года в год. В 2011 году объем экспорта увеличился почти на 8% по сравнению с 2010г. В последующие годы темп прироста несколько уменьшился, но остался позитивным. Результаты 4 мес. 2014 г. указывают на спад объемов экспорта продукции – показатель составил 8,05 тыс. тонн продукции, что почти на 25% в натуральном выражении меньше АППГ.

Темпы прироста объемов импортной продукции также набирают обороты. К концу 2012г. объем поставляемой продукции достиг 19,7 тыс. тонн, по сравнению с 17 тыс. т в 2010 году. Также как и экспорт, в 2014г. импорт показывает негативную динамику – объемы поставок продукции уменьшились на 7,2%.

Таблица 2

Динамика экспорта и импорта соусов за 2010-2014 гг. в Украине в натуральном выражении, тыс. тонн

Источник: по данным Госкомстата Украины; оценка Pro-Consulting

*- относительно 4 мес. 2013 г.

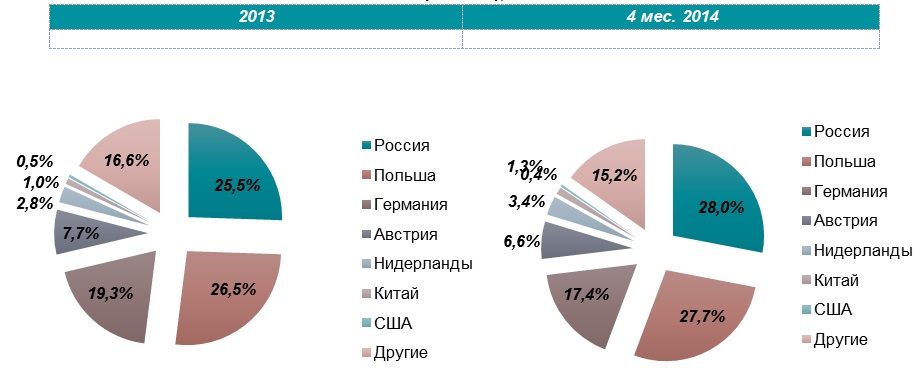

Украина экспортирует кетчупы, майонезы и соусы во множество стран, но основная часть поставок припадает на Россию, Молдавию, Беларусь, Литву и Грузию. По результатам 4 мес. 2014г. структура экспорта почти не изменилась по сравнению с 2013 г. Уменьшилась доля поставок в Россию, хотя по-прежнему она остается главной страной-импортером украинской продукции.

Диаграмма 5

Структура экспорта соусов по итогам 2013–4 мес. 2014 гг. из Украины (натуральное выражение), %

Источник: по данным Госкомстата Украины; оценка Pro-Consulting

Главные импортеры продукции на украинский рынок по итогам 2013 г. – Польша, Россия и Германия – составляют более 70% от общего объема импорта соусов.

За 4 мес. 2014г. структура импорта не изменилась по сравнению с 2013г., но доля поставок с России в натуральном выражении увеличилась до 28% по сравнении с 25% в прошлом году.

Диаграмма 6

Структура импорта соусов по итогам 2013–4 мес. 2014 гг. в Украине (натуральное выражение), %

Источник: по данным Госкомстата Украины; оценка Pro-Consulting

V. Потребительские предпочтения на рынке кетчупа, майонеза и других соусов Украины

Спрос на кетчуп, майонез и соусы является постоянным, подвержен незначительной сезонности и имеет низкую эластичность. Потребление майонеза и других соусов растет перед праздниками, а также весной. Зимой и осенью больше пользуется спросом высококалорийный майонез 55% жирности и более, а летом и весной – легкий, низкокалорийный. Последнее время меняется структура потребления данной категории продукции. Украинцы начали употреблять в пищу все больше и больше разнообразных сложных соусов. Если 5 лет их доля в структуре спроса была ничтожно мала, то сейчас она растет с каждым годом.

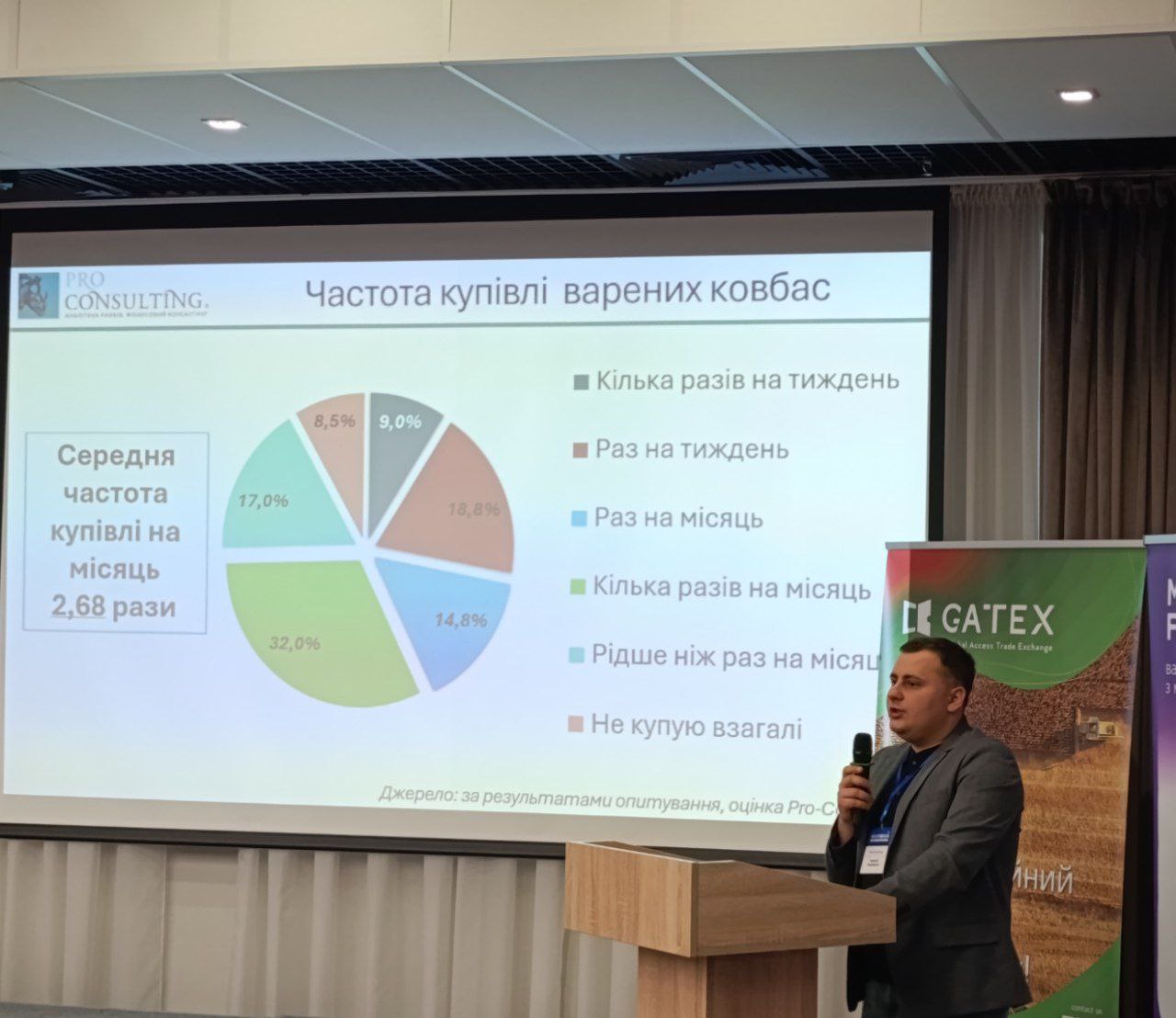

Главный критерий выбора, как и кетчупа, так и майонеза и других соусов – вкусовые качества. Потребителю важны натуральность, насыщенность вкуса, сочетание соуса с другими блюдами. Поэтому можно сказать о лояльности покупателей на данном рынке: если потребитель удовлетворен продуктом, он вряд ли захочет покупать какой-то другой. Также украинцы обращают внимание на цену и страну-производителя. Большинство покупают соусы в удобных для употребления и хранения упаковках – дой-паках, и всего треть предпочитает им стеклянную тару или другую упаковку. В стеклянной таре чаще всего продается продукция премиум класса, так как стекло ассоциируется с высоким качеством продукта и гарантией высокой степени его сохранности. 33 % потребителей покупают продукцию один раз в месяц, два раза в месяц покупают 31% потребителей, один раз в неделю – 21%, раз в три месяца и реже – 15%.

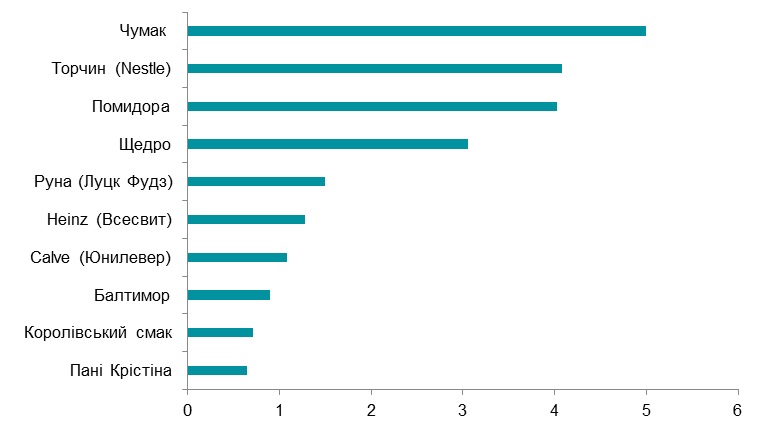

Диаграмма 7

Рейтинг потребительских предпочтений по маркам/производителям кетчупа по состоянию на текущий месяц 2014г. *

*максимальным значением рейтинга является оценка 5

Источник: по данным сайта конкурса торговых марок «Фавориты успеха»

Диаграмма 8

Рейтинг потребительских предпочтений по маркам/производителям майонеза по состоянию на текущий месяц 2014г. *

*максимальным значением рейтинга является оценка 5

Источник: по данным сайта конкурса торговых марок «Фавориты успеха»

Диаграмма 9

Рейтинг потребительских предпочтений по маркам/производителям готовых соусов по состоянию на текущий месяц 2014г. *

*максимальным значением рейтинга является оценка 5

Источник: по данным сайта конкурса торговых марок «Фавориты успеха»

VI. Ценовая политика на рынке кетчупа, майонеза и других соусов Украины

На рынке выделяют три ценовых сегмента:

• эконом сегмент

• среднеценовой сегмент

• премиум-сегмент

Как правило, дешевые соусы представлены узким ассортиментом, делая упор в основном на томатную группу. Среднюю нишу занимают группы соусов уже с большим ассортиментом, но здесь наблюдаются в основном традиционные вкусы. Соусы, у которых ассортимент гораздо шире, за счет различных вкусовых новинок и высокого качества относятся к высшей ценовой категории.

Продукция украинских производителей – это продукция преимущественно эконом и среднего ценового сегмента, а премиальный представлен в основном импортированной продукцией. Таким образом, цена – основное конкурентное преимущество перед иностранными аналогами. Упаковка для премиум сегмента – преимущественно стекло, что также обуславливает высокую цену. Упаковка для среднеценового сегмента – дой-пак, низкоценовой сегмент — это пластиковая упаковка больших объемов как наиболее экономичная.

Крупные компании стараются по возможности снижать цены, чтобы сделать их выгодными для потребителя, предлагают ему широкий ассортимент, стараясь сохранить его интерес к своему бренду.

Цены на майонез характеризуются небольшими колебаниями и зависят от цен на основные сырьевые компоненты: яйца и подсолнечное масло. Их стоимость достаточно нестабильна и при этом имеет тенденцию к росту.

На рынке подсолнечного масла цены в 2012 году постепенно увеличивались с 8,62 до 8,94 грн. за кг. В 2013-2014 гг. отмечается уменьшение цены на данную продукцию, что стало следствием сбора высокого урожая подсолнуха: в 2013 году производство семян подсолнуха составило 11 млн. тонн, что превышает показатель прошлого года на 32%. Средняя цена в1 кв. 2014 года составляет 7,01 грн. за кг. На стоимость яиц в Украине оказывает влияние фактор сезонности: так, во 2-м и 3-м кварталах отмечается уменьшение стоимости яиц, а в осенне-зимний период – напротив, рост. В марте 2014 года средняя цена составляет 660,9 грн. за тыс. шт.

Важной составляющей цены и фактором ценообразования являются расходы на оплату труда. За 2012 год среднемесячная заработная плата выросла на 14%, а за 2013 – на 9%. По состоянию на март 2014 года данный показатель равняется 3059 грн. в месяц на 1 штатного работника.

VII. Анализ проблем развития производства на рынке кетчупа, майонеза и других соусов Украины

По данным операторов рынка, среднестатистический украинец потребляет ежегодно около 2 кг майонеза и кетчупа. В то же время количество фирм, выпускающих эту продукцию, ежегодно растет, а уже существующие постоянно наращивают объемы производства. Так что не исключено, что уже в ближайшие два-три года перенасыщенность рынка станет настолько критичной, что некоторым компаниям придется уйти из этого бизнеса.

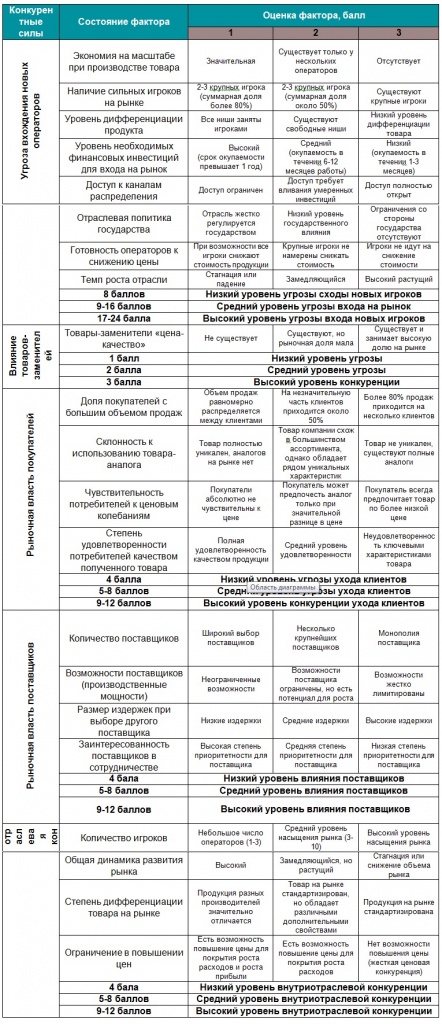

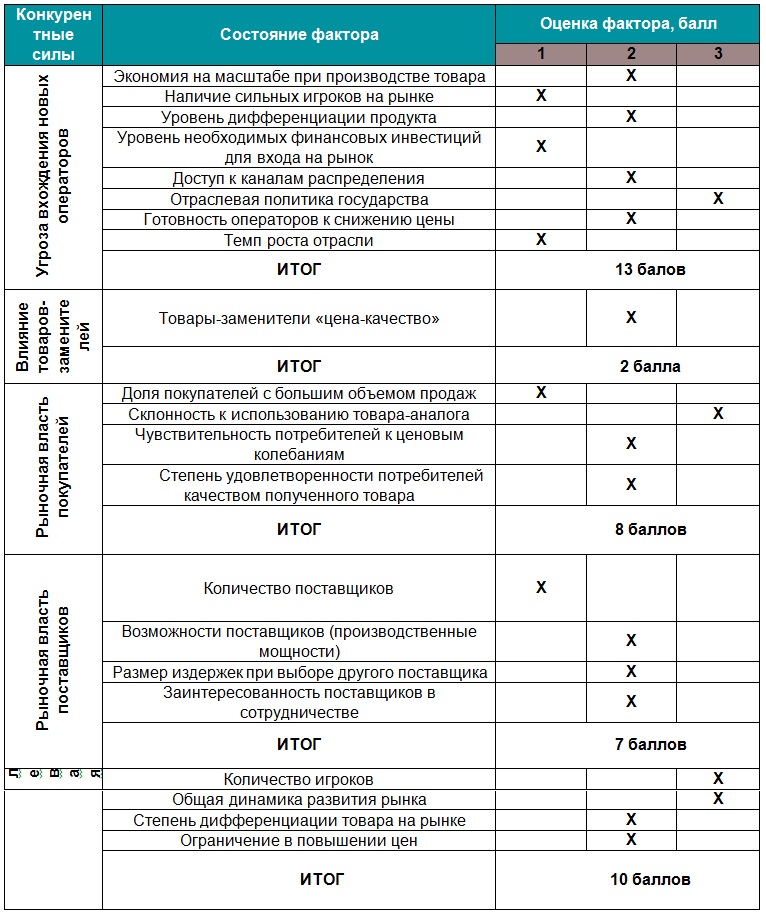

Таблица 3

Основные параметры оценки конкурентной среды на рынке кетчупа, майонеза и других соусов Украины

Источник: оценка Pro-Consulting

Таблица 4

Оценка конкурентной среды на рынке кетчупа, майонеза и других соусов Украины

Источник: оценка Pro-Consulting

Таблица 5

Результаты оценки конкурентной среды на рынке кетчупа, майонеза и других соусов Украины

Источник: оценка Pro-Consulting

На рынке кетчупа, майонеза и других соусов Украины существует ряд общих рисков, которые могут вызвать негативные последствия, как в деятельности игроков, так и на рынке в целом:

1. Риски роста цен и себестоимости оказывают сильное влияние на развитие отрасли. Сырьевая и энергетическая составляющая являются ключевыми статьями расходов производителей. Текущее увеличение стоимости коммунальных услуг и сырья приводит к необходимости операторов поднимать розничную цену продукции либо терпеть убытки.

2. Риски политической нестабильности. Текущая нестабильная политическая ситуация в Украине привела к тому, что индекс инвестиционной привлекательности страны по оценкам Европейской бизнес ассоциации по итогам 2013 г. снизился до пятилетнего минимума – 1,81 балла из максимальных 5 баллов. Однако за 1 квартал 2014 года индекс увеличился до 2,72 баллов, при этом рейтинг Восточной Украины составил 1,9 балла. Будущее урегулирование ситуации будет способствовать увеличению инвестиционной привлекательности Украины.

3. Риски финансовой нестабильности включают колебание курса валют и рост процентных ставок по кредитам, а также общегосударственные инфляционные процессы. На общее финансовое состояние потребителей и производителей оказывает влияние состояния общей политико-экономической ситуации в Украине.

4. Риски, связанные с налаженностью систем сбыта. Данная группа рисков актуальна с учетом текущей политической ситуации в Украине. Так, поставки продукции в некоторые регионы весьма затруднительны.

5. Риски изменения потребительских предпочтений заключаются в возможности выбора товара-заменителя со схожими характеристиками и полезными качествами. Предпочтения покупателей могут варьировать в зависимости от их финансового состояния, вкусовых предпочтений и других факторов. Например, последние годы растет сегмент низкокалорийного майонеза. Это обусловлено переключением потребителей на более низкокалорийные продукты и тем, что группа салатных майонезов, в том числе и произведенных по ТУ, дешевле майонезов с традиционной рецептурой. Также, мода на восточную кухню привела к увеличению спроса на экзотические соусы, высокий спрос и на соусы, традиционно используемые в итальянской кухне.

Дата размещения: 29.12.2014

смотреть следующую новость