Анализ сельскохозяйственной отрасли в Украине. 2020 год

| Дата подготовки: | Май 2020 года |

| Количество страниц: | 17, Arial, 1 интервал, 10 кегль |

| Графиков и диаграмм: | 13 |

| Таблиц: | 4 |

| Способ оплаты: | предоплата |

| Способ получения: | электронной почтой либо курьером в электронном или в печатном виде |

| Язык отчета: | украинский, русский, английский |

- Вы можете заказать актуализацию или адаптацию данного отчета под ваши цели и задачи, а также приобрести часть отчета (не менее 50%) по более доступной цене

- Не нашли исследование вашего рынка? Свяжитесь с нашими консультантами - перейти в контакты

- Так же вы можете заказать бизнес-план для вашей бизнес-идеи

Аннотация к анализу рынка:

Аналитиками Pro-consulting было проведено исследования сельскохозяйственной отрасли, которое включает в себя обзор технологий, общие показатели рынка и анализ импорта избранных категорий агропромышленного комплекса. Последние несколько лет украинский АПК стал мощнейшим двигателем национальной экономики, окончательно завоевав звание "флагмана" отечественного экспорта.

Основной составляющей АПК в Украине является сельскохозяйственное производство, которое включает в себя объемы производства сельскохозяйственных культур и животноводства.

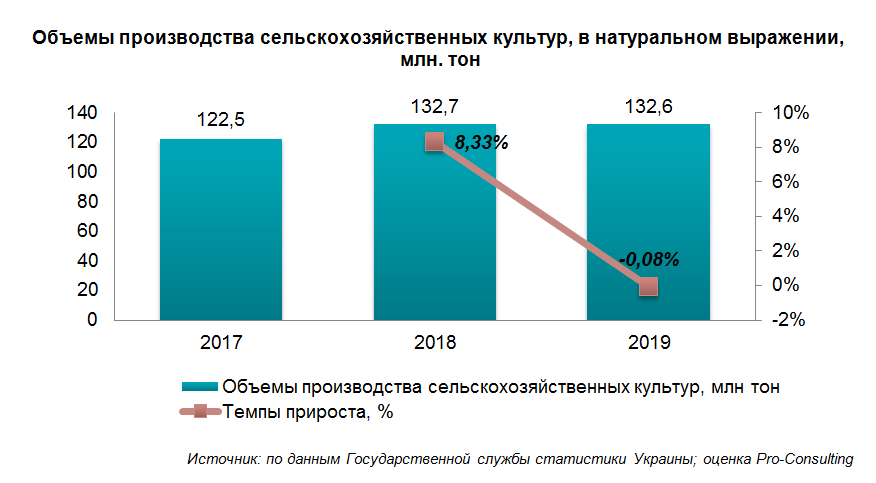

Объемы производства растениеводства за три года с 2017-2019 году в общем увеличилось на 8,2 процента, несмотря на то что с 2018 по 2019 года рост был отрицательным, однако показатели на столько малы что не имеют влияние на последующие развитие данной отрасли.

Аналитики Pro-Consulting прогнозируют в 2020 году возможное падение сельскохозяйственного производства в Украине на 3,6%, что произойдет прежде всего за счет 5% падения производства растениеводческой продукции, в основном зерновых – на 10%. Рынок животноводства может вырасти на 0,6% за счет роста производства продукции птицеводства, по остальным же отраслям будет продолжаться спад.

Анализ рынка агропромышленного комплекса показал, что мировой спрос на кормовые зерновые упадет из-за падения спроса на мясо и по причине низких цен на нефть (это значит, что меньше кукурузы идет на производство биоэтанола в США, то есть ее больше попадает непосредственно на рынок). Аналогичная ситуация с протеиновыми кормами. Тем более, что спрос на молоко в мире падает, и в Украине тоже уже чувствуются эти проблемы. По сахару также перспективы плохие, потому что нефть дешевеет, а это значит, что Бразилия перерабатывает тростник на сахар, а не на биоэтанол.

Также на украинский рынок сельскохозяйственной отрасли повлияют неблагоприятные климатические условия в 2020 году, в марте во многих районах южных областей страны не было ни одного эффективного дождя, вследствие чего на большинстве посевных площадей запасы продуктивной влаги в метровом слое почвы оценивались как самые низкие для ранневесеннего периода. Засуха в Украине также повлечет за собой опустошение водохранилищ и пересыхание рек, данные условия приведут к более рациональному процессу полива земли. На рынке повыситься спрос на системы полива, с целью сокращения потерь выращенной продукции. Увеличения спроса будет связано те только с засухой в 2020 году, но и с общей тенденцией глобального потепления.

В Украине в 2020 году состоялись изменения в законодательстве касательно рынка земли, согласно которому, с 1 июля 2021 года право собственности на земельные участки с/х назначения площадью до 100 гектаров могут приобретать исключительно граждане Украины. С 1 января 2024 года такую возможность получат также юридические лица, владельцами которых являются украинцы. Они смогут покупать до 10 000 гектаров земли. Данные изменения привлекут инвесторов в аграрный сектор Украины. Также, после разрешения покупать и продавать землю в объеме 10 тыс. га основной объем зерновых будут производить средние фермеры — именно они будут наиболее эффективными. Агрохолдинги начнут потихоньку перестраиваться: они начнут уменьшать свой земельный банк, сконцентрируются на экспорте зерна, будут развивать логистику, переработку.

Детальное содержание:

1. Обзор украинского аграрного сектора

1.1. Общий обзор и показатели

1.2. Лучшие практики для обучения индийских специалистов

- технологии

- Организация практики

- Тенденции и инновации, которые могут быть полезны для индийских компаний

1.3. Особые требования по фитосанитарному контролю на таможне

2. Анализ импорта сельскохозяйственной продукции (чай, кофе, рыба, креветки, говядина, ТОП-3)

2.1. Определение ТОП импортируемых культур, также выращенных в Индии

2.2. Динамика импорта (объем и стоимость) в 2018-19 гг.

2.3. Разбивка по географии импорта

2.4. Распределение по импортерам (местным компаниям)

2.5. Распределение по продавцам из Индии

Перечень таблиц:

1. ТОП импортируемых зерновых в Украине, тыс. тонн

2. Динамика импорта исследуемых категорий товаров в Украине в 2018-2019 гг., тыс. тонн и млн долларов США

3. ТОП импортёров исследуемых категорий товаров в Украине в 2018-2019 гг., тон и %

4. ТОП экспортёров исследуемых категорий товаров индийского происхождения в Украину в 2018-2019 гг., тонн и тыс. дол.

Перечень графиков и диаграмм:

1. Объемы производства сельскохозяйственных культур, в натуральном выражении, млн. тон

2. Доли видов сельскохозяйственных культур, в натуральном выражении, %

3. Количество сельскохозяйственных животных кроме птицы, млн. голов

4. Количество сельскохозяйственной птицы, млн голов

5. Доли сельскохозяйственных животных по видам, в натуральном выражении, %

6. Географическая структура импорта чая в Украине в 2018 и 2019 гг. в натуральном выражении, %

7. Географическая структура импорта кофе в Украине в 2018 и 2019 гг. в натуральном выражении, %

8. Географическая структура импорта рыбы в Украине в 2018 и 2019 гг. в натуральном выражении, %

9. Географическая структура импорта креветок в Украине в 2018 и 2019 гг. в натуральном выражении, %

10. Географическая структура импорта говядины в Украине в 2018 и 2019 гг. в натуральном выражении, %

11. Географическая структура импорта кукурузы в Украине в 2018 и 2019 гг. в натуральном выражении, %

12. Географическая структура импорта риса в Украине в 2018 и 2019 гг. в натуральном выражении, %

13. Географическая структура импорта гречки в Украине в 2018 и 2019 гг. в натуральном выражении, %