Анализ рынка сухих строительных смесей в Украине. 2023 год

| Дата подготовки: | Декабрь 2023 года |

| Количество страниц: | 38 |

| Графиков и диаграмм: | 11 |

| Таблиц: | 25 |

| Способ оплаты: | предоплата |

| Способ получения: | электронной почтой либо курьером в электронном или в печатном виде |

| Язык отчета: | украинский, русский, английский |

- Вы можете заказать актуализацию или адаптацию данного отчета под ваши цели и задачи, а также приобрести часть отчета (не менее 50%) по более доступной цене

- Не нашли исследование вашего рынка? Свяжитесь с нашими консультантами - перейти в контакты

- Так же вы можете заказать бизнес-план для вашей бизнес-идеи

Аннотация к анализу рынка:

Аналитиками компании Pro-Consulting были проведены исследования рынка сухих строительных смесей в Украине. В ходе исследования были проанализированы: законы регулирующие отрасль, таможенные ограничения, основных игроков, импорт, экспорт и производство. Представлен имеющийся ассортимент представлен на рынке согласно категориям и ценам основных операторов. Исследованы потребление и каналы сбыта. Под работой подведены выводы и сделаны прогнозы развития будущих периодов.

Большинство украинских производителей сухих смесей являются филиалами иностранных компаний, например KNAUF, Ceresit, Kreisel, которые и являются основой изучаемого рынка, но их материнские компании находятся за пределами Украины. Заводы строились для обслуживания не только рынка Украины, а были призваны на обслуживание всего региона: с экспортом в Молдову и Польшу. Во время войны фактор иностранного происхождения компаний был отрицательным, чтобы не подлежать компаниям в Украине опасности большинство закрыли свои заводы на время

Поставщики строительных материалов, ранее завозивших продукцию из России и Белоруссии (стекло, битум, металлопрокат, цемент, сэндвич-панели и т.п.), были вынуждены переориентироваться на поставки товаров из стран ЕС и Турции. Из-за закрытия украинских портов импорт строительных материалов морем (металлопрокат, химия, отделка и др.) стал невозможен. Сегодня ввоз этих материалов в Украину происходит преимущественно через Румынию, что привело к увеличению их стоимости. В конце 2023 г. возникли осложнения с ввозом сырья и материалов из-за блокирования польскими и словацкими перевозчиками пунктов пропуска на границе с Украиной. Это также привело к увеличению цен и сроков поставки импортных строительных материалов.

За время полномасштабного вторжения сокращение численности трудоспособного населения Украины составило около 35%. Мобилизация и эмиграция квалифицированных специалистов повлекли за собой дефицит кадров в строительной отрасли, который ощущается даже на фоне значительного падения рынка. В будущем это может привести к увеличению заработных плат, что дополнительно повлияет на рост себестоимости строительства, но все равно не решит проблему нехватки квалифицированных кадров.

С 24 февраля 2022 г. цены на стройматериалы выросли почти в два раза: цемент на 15-45%, бетон – 15-30%, арматура – на 20-50%, утеплители – на 25-45%.

В результате ракетных обстрелов часть производств повреждена или уничтожена, еще ряд предприятий оказался в оккупации. Например, российские оккупанты уничтожили завод немецкой корпорации Knauf в Донецкой области, который ежегодно производит до 60 миллионов квадратных метров гипсокартонных плит и до 300 тысяч тонн сухих строительных смесей. Кроме этого повреждения получили Аскона-Юг, Фомальгаут-Полимин, Ковальская.

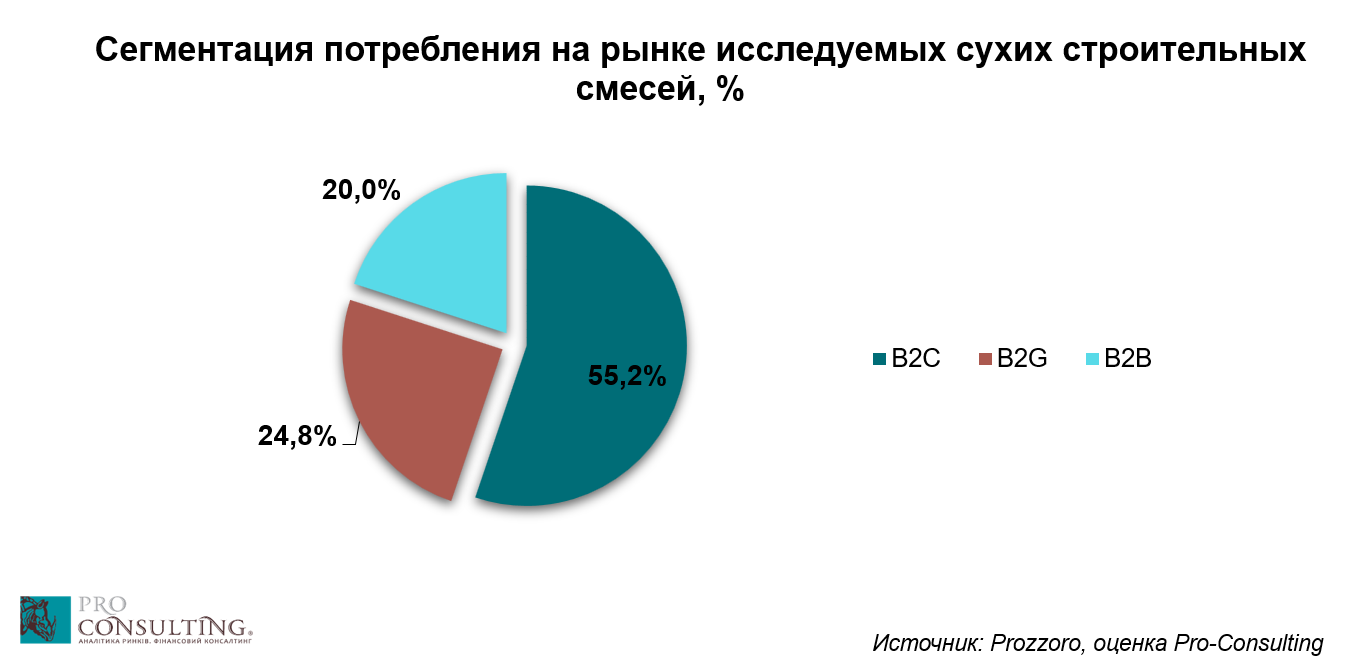

Большинство рынка занимает В2В, потому что он задействует строителей, собственных контрактников, однако B2С и B2G имеют свою значительную долю, рост первых обусловлен восстановлением, средства на которое дает государство большинство владельцев использующих на строй материалы строя все сами. B2G является схожей сферой как В2В, где объемы работ являются мешими.

В течение исследованного периода рынок находился на этапе обновления. Оно низкое но лучше чем 2022 год. Полному восстановлению сейчас мешают два фактора

• Утраченные мощности большинства лидеров рынка, которые находились на востоке страны и находятся в оккупации или были уничтожены

• Малое восстановление строительства, являющееся основной отраслью обслуживания для строительных смесей.

• Небольшое количество специалистов, часть которых задействована сейчас в войне.

Основой рынка являлось производство, оно составляло более 80% всего рынка. Популярность его обусловлена тем, что производятся продукты мирового качества с привлечением иностранных технологий и то, что продукты в Украине дешевле иностранных из-за более дешевого сырья, облегченной логистики и отсутствия дополнительных плат, как расходы на растаможку. Основными производителями лидерами стали: Терминал-М, Кнауф Гипс, Хенкель, Крайзель.

Импорт был незначительной долей рынка, при котором он удовлетворял только ниши. Экспорт, несмотря на большие объемы производства, был еще меньше, хотя в последние годы производители все больше выбирают это направление из-за возможности перевозки товаров без пошлины и больший спрос на внешних рынках.

Детальное содержание:

1. Общая характеристика рынка

1.1. Описание рынка строительных смесей: список материалов, их виды, применение

1.2. Анализ тенденций развития рынка (факторы, влияющие на рынок, проблемы и предпосылки развития)

1.3. Общие показатели рынка, расчет емкости рынка в 2021-9 мес. 2023 гг. (производство + импорт – экспорт). Оценка теневого рынка исходя из специфики рынка и факторов воздействия.

1.4. Сегментация и структурирование рынка (по видам сухих строительных смесей, происхождению (отечественные и импортные))

2. Государственное регулирование отрасли

2.1. Основные законы, регулирующие отрасль (список, краткое резюме и особенности законов)

2.2. Анализ экспортных и импортных пошлин

3. Основные операторы рынка (производители и импортеры)

3.1. Перечень основных операторов рынка и их структурирование – до ТОП-10 по каждому виду сухих строительных смесей, их контакты и краткое описание (описание ассортимента)

3.2. Доли рынка основных операторов рынка (производителей с учетом экспорта и импортеров)

3.3. Степень конкуренции и опасности. Факторный анализ рыночных долей конкурентов

4. Производство продукции в 2021-9 мес. 2023 гг. Динамика объема производства сухих строительных смесей в разрезе категорий – оценочно исходя из отчетности предприятий, тендеров и других особенностей рынка

5. Внешняя торговля и ВЭД

5.1. Экспорт сухих строительных смесей из Украины в 2021-9 мес. 2023 гг. (объемы, структура, география, доли экспортеров)

5.2. Импорт сухих строительных смесей в Украину в 2021-9 мес. 2023 гг. (объемы, структура, география, доли импортеров)

6. Ассортимент продукции основных операторов, представленный на рынке

7. Цена и ценообразование на рынке

7.1. Средние цены на сухие строительные смеси основных операторов в Украине (опт, розница – по данным торговых площадок и операторов рынка)

7.2. Описание факторов, влияющих на формирование цены

8. Анализ потребления на рынке сухих строительных смесей

8.1. Основные сферы потребления, основные компании-потребители (закупка для собственных нужд и дальнейшей реализации)

8.2. Сегментация и структурирование потребления (В2В/В2С/В2Г).

9. Каналы сбыта продукции – перечень каналов и их описание (DIY сети, строительные магазины и др.)

10. Выводы. Прогнозные показатели рынка

10.1. Выводы и прогнозные тенденции развития рынка

10.2. Построение гипотез развития рынка. Прогнозные показатели развития рынка в 2024–2025 гг.

10.3. Рекомендации по развитию на рынке

11. Инвестиционная привлекательность отрасли

11.1. SWOT-анализ рыночного направления

11.2. PEST LE – анализ факторов влияния на рынок и оценка вероятности и степени их влияния

11.3. Имеющиеся риски и барьеры входа на рынок.

Перечень таблиц:

1. Емкость изучаемых сухих строительных смесей в 2021-9 мес. 2023, в натуральных и денежных показателях, тыс. тонн, млн. грн.

2. Емкость клея для плитки в 2021-9 мес. 2023, в натуральных и денежных показателях, тыс. тонн, млн. грн.

3. Емкость растворов для штукатурки в 2021-9 мес. 2023, в натуральных и денежных показателях, тыс. тонн, млн. грн.

4. Емкость кладочных растворов в 2021-9 мес. 2023, в натуральных и денежных показателях, тыс. тонн, млн. грн.

5. Сегментация рынка исследуемых сухих строительных смесей в 2019-9 мес. 2023, в натуральных показателях тыс. тонн.

6. Структура рынка исследуемых сухих строительных смесей в 2019-9 мес. 2023, в натуральных показателях тыс. тонн.

7. Коды согласно ДК 004:2008 УКНД (Украинский классификатор нормативных документов)

8. Факторный анализ операторов исследуемых сухих смесей в Украине в 2021-2022 гг., в денежном выражении, тыс. тонн.

9. Структура производства изучаемых сухих строительных смесей в Украине в 2021-9 мес. 2023, в натуральных показателях тыс. тонн.

10. Структура экспорта исследуемых сухих строительных смесей из Украины в 2021-9 мес. 2023, в натуральных показателях тыс. тонн.

11. География экспорта исследуемых сухих строительных смесей из Украины в 2021-9 мес. 2023, в натуральных показателях тыс. тонн.

12. Основные экспортеры изучаемых сухих строительных смесей из Украины в 2021-9 мес. 2023, в натуральных показателях тыс. тонн.

13. Структура импорта испытуемых сухих строительных смесей в Украину в 2021-9 мес. 2023, в натуральных показателях тыс. тонн.

14. География импорта исследуемых сухих строительных смесей в Украину в 2021-9 мес. 2023, в натуральных показателях тыс. тонн.

15. Основные импортеры (украинские компании) исследуемых сухих строительных смесей в Украину в 2021-9 мес. 2023, в натуральных показателях тыс. тонн.

16. Основные импортеры (иностранные компании) исследуемых сухих строительных смесей в Украину в 2021-9 мес. 2023, в натуральных показателях тыс. тонн.

17. Ассортимент клея для плитки в Украине.

18. Ассортимент растворов для штукатурки в Украине.

19. Ассортимент кладочных растворов.

20. Средние оптовые и розничные цены на исследуемые сухие строительные смеси у крупнейших операторов рынка по самым популярным позициям, грн. с НДС

21. Основные компании-потребители сухих строительных смесей, по выручке в 2022 году, млн. грн.

22. SWOT – анализ рынка сухих строительных смесей

23. PEST LE – анализ рынка сухих строительных смесей

24. Сегментация рыночных рисков

25. Карта рисков рынка сухих строительных смесей в Украине

Перечень графиков и диаграмм:

1. Доли основных операторов на рынке исследуемых сухих смесей в Украине в 2022 году, в натуральном выражении, %

2. Динамика производства исследуемых сухих строительных смесей из Украины в 2021-9 мес. 2023, в натуральных показателях тыс. тонн.

3. Динамика экспорта исследуемых сухих строительных смесей из Украины в 2021-9 мес. 2023, в натуральных показателях тыс. тонн.

4. Динамика импорта исследуемых сухих строительных смесей в Украину в 2021-9 мес. 2023, в натуральных показателях тыс. тонн.

5. Структура общепроизводственных затрат на производство сухих строительных смесей в Украине, в денежном выражении, %

6. Основные потребители сухих строительных смесей, %

7. Сегментация потребления на рынке исследуемых сухих строительных смесей, %

8. Сегментация потребления на рынке исследуемых сухих строительных смесей, %

9. Система распределения сухих строительных смесей на рынке Украины

10. Оптимистические показатели развития рынка (емкость) исследуемых сухих строительных смесей в Украине, в натуральном выражении, тыс. тонн.

11. Пессимистические показатели развития рынка (емкость) исследуемых сухих строительных смесей в Украине, в натуральном выражении, тыс. тонн.